财务杠杆系数的公式和意义

财务杠杆系数(DFL),是指普通股每股税后利润变动率相当于息税前利润变动率的倍数,也叫财务杠杆程度。下面跟着小编一起来看看财务杠杆系数的公式和意义。

财务杠杆系数的公式

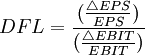

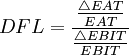

财务杠杆系数的计算公式为:

式中:DFL为财务杠杆系数;

为普通股每股利润变动额;EPS为普通股每股利润;

为息税前利润变动额;EBIT为息税前利润。

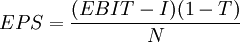

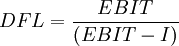

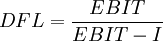

为了便于计算,可将上式变换如下:

由:

得:

式中:I为利息;T为所得税税率;N为流通在外普通股股数。

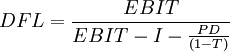

在有优先股的条件下,由于优先股股利通常也是固定的,但应以税后利润支付,所以此时公式应改写为:

式中:PD为优先股股利。

财务杠杆系数的意义

DFL表示当EBIT变动1倍时EPS变动的倍数.用来衡量筹资风险,DFL的值越大,筹资风险越大,财务风险也越大

在资本结构不变的前提下,EBIT值越大,DFL的值就越小.

在资本总额、息税前利润相同的条件下, 负债比率越高,财务风险越大。

负债比率是可以控制的, 企业可以通过合理安排资本结构, 适度负债, 使增加的财务杠杆利益抵销风险增大所带来的不利影响.

财务杠杆系数计算方法选择

在资本规模、资本结构、债务利率等因素不确定时,除讨论息税前利润变动对税后利润或普通股每股收益的影响外,还应配合其他因素及各种因素组合对税后利润或普通股每股收益的影响进行分析,以便为企业建立财务风险防范对策提供全面而准确的理论依据。

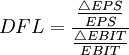

对股份有限公司而言,财务杠杆系数则表现为普通股每股税后利润变动率相当于息税前利润变动率的倍数。其计算方法主要包括以下两种:第一,定义式。指根据财务杠杆系数的定义确定DFL,即利用税后利润变动率(或普通股每股收益变动率)与息税前利润变动率的对比关系确定DFL:

或

式中,DFL表示财务杠杆系数;EBIT为息税前利润;△EBIT为息税前利润变动额;EAT为税后利润;△EAT为税后利润变动额;EPS为普通股每股收益;△EPS为普通股每股收益变动额。

第二,推导式。指根据财务杠杆系数的定义式经过推导确定DFL,即利用息税前利润与息后利润的对比关系确定DFL:

式中,EBIT为息税前利润;I为债务利息。

目前,国内外财务管理论著中普遍推崇推导式计算方法。但笔者认为,应用这种方法计算财务杠杆系数存在一定弊端:首先,推导式计算方法不能反映利润的变动情况。计算公式中的EBIT为基期EBIT,而实际上EBIT是一个变数。其次,推导式计算方法有悖于财务杠杆系数的定义。最后,公式分母中的I仅指债权资本的利息,而当公司发行优先股时还需要考虑优先股股息,在计算财务杠杆系数时,包含优先股股息和不包含优股股息在内的利息费用对财务杠杆系数的影响很大,这使推导式计算公式的应用受到制约。

由此可以认为,推导式计算方法应用比较简单,但计算出的财务杠杆系数不仅误差大,而且从实用角度看也不理想。所以笔者认为,DFL的定义式计算方法更具有实用价值和普遍意义:一是定义式计算公式符合财务杠杆系数的定义,且公式中分子、分母数据容易取得,即可从企业损益表易取得,即可从企业损益表中直接获得息税前利润及其变动额、税后利润及其变动额。二是定义式计算公式不涉及债权资本利息,避免了利息费用对财务杠杆系数的影响,突破了定义式计算方法的局限性,从而能真正揭示财务杠杆系数的实质。三是定义式计算公式可以快捷地预测出企业计划期的税后利润额或普通股每股收益,从而可以反映出企业税后利润或普通股每股收益的变动情况。其计算公式为:“计划期税后利润额=基期税后利润额×(1+息税前利润变动率×DFL)”或“计划期每股收益=基期每股收益×(1+息税前利润变动率×DFL)”。