什么是bot融资模式 bot融资模式的优势

BOT融资模式是项目融资的诸多方式中的一种,在我国又被称作”特许权投融资方式,以下是由小编整理关于什么是bot融资模式的内容,希望大家喜欢!

bot融资模式的简介

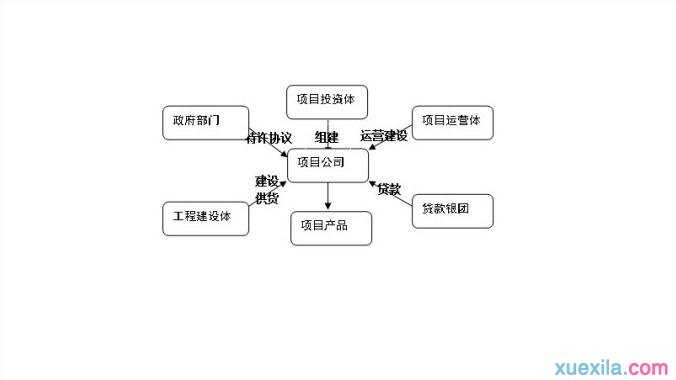

BOT融资模式(即Build—Operate—Transfer建设~经营~移交)是项目融资的诸多方式中的一种,在我国又被称作”特许权投融资方式。一般有东道国政府或地方政府通过特许权协议,将项目授予项目发起人为此专设的项目公司(Project company),由项目公司负责基础设施(或基础产业)项目的投融资、建造、经营和维护;在规定的特许期内,项目公司拥有投资建造设施的所有权(但不是完整意义上的所有权),允许向设施的使用者收取适当的费用,并以此回收项目投融资、建造、经营和维护的成本费用,偿还贷款;特许期满后,项目公司将设施无偿移交给东道国政府。

BOT融资模式虽然包含了建设~经营~移交三个过程,但它并不是简单的建设~经营一移交的过程叠加.因此,国内出现了很多号称BOT项目融资的“类BOT”运营模式,由于不具备融资过程,其并不具有项目融资特征。这种运营模式不一定需要商业银行的直接参与,或者即使商业银行以贷款形式参与,也会采用投资人(而不是项目公司)资产抵押或者信用担保取得贷款,而不采用项目融资,于是就不是项目有限追索。

BOT融资模式应用背景

BOT在中国政府采用以前,已经有上百年的历史,主要起源于矿、石油、天然气等资源的开发,包括300年前的英国航海灯塔。自1984年土耳其首相Turgut Ozal首次将BOT应用于该国公共基础设施项目的私有化后,引起了世界各国尤其是发展中国家的关注和应用。发展中国家共有数百个BOT项目正在实施。包括:土耳其的火力发电项目(现代世界第一个BOT项目),菲律宾的诺瓦斯塔电厂(国际上公认的第一个成功BOT项目),中国的沙角B电厂(现代世界第一个成功移交的BOT项目)和英法之间的欧洲隧道(世界上最大的BOT项目),马来西亚的南北大道、泰国的曼谷公路和轻铁、香港的多个隧道、澳洲的悉尼隧道和英国的曼彻斯特轻轨等。

BOT融资模式优势

BOT融资模式拥有众多优点,这些优点使得其在对发达国家和发展中国家都得到广泛的应用:对发达国家而言,政府采用BOT融资模式对基础设施进行建设可以:

减少政府开支,从而减少政府债务和赤字。

发挥私营机构的能动性与创造性,提高效率。

而对发展中国家而言,BOT模式可以帮助政府解决:

由经济发展推动带来的基础设施建设的强劲需求,需要大量资金投入的缺口。

由资本市场推动的国际资本的投资机会

加速促进技术转移和效率的提高

由于BOT融资模式的以上优势国际上个主要承包商大都以如BOT项目融资方式承揽海外工程,并取得了很大的成功。如日本承包商,供应商和银行就是积极主动地提供出口信贷并应用BOT方式在国际承包市场取得很多项目。

BOT融资模式特点

BOT具有无追索权项目融资的典型特点:

债权人对于建设项目以外的资产和收入没有追索权:BOT是利用资产(主要是基础设施)进行融资的形式,债权人对项目发起人的其它资产没有追索权,建成项目投入使用所产生的现金流量成为偿还贷款和提供投资回报的唯一来源。

融资不主要依赖项目发起人的资信或涉及的有形资产,债权人只考虑项目本身是否可行以及项目的现金流和收益是否可以偿还贷款,其放贷收益取决于项目本身的效益境内机构不以建设项目以外的资产、权益和收入进行抵押、质押或偿债。境内机构不提供任何形式的融资担保。”简单讲,即以项目自身的资产和项目未来的收益作为抵押来筹措资金的一种融资方式。项目的融资负债比一般较高,结构也较复杂;多为中长期融资,资金需求量大,风险也大,融资成本相应较高;所得资金专款专用。

项目作为独立的法人实体成立项目公司,而项目公司是项目贷款的直接债务人。

合同文件和保险多,用以分散和规避风险。

BOT项目融资概念

“融资’’,即资金的融通,是指资金在持有者和使用者之间融通。“项目融资”根据国际通行定义为:”融资不是主要依赖于项目发起人的信贷或所涉及的有形资产。即在项目融资中,提供优先债务的参与方的收益在相当程度上依赖于项目本身的效益,因此他们将其自身利益与项目的可行性以及潜在不利因素对项目的敏感性紧密联系起来。

项目融资有广义和狭义之分:广义项目融资指特定项目的建设、收购及债务重组进行的融资活动;狭义的项目融资仅指具有无追索权和有限追索权的融资活动。

无追索性(Non—recourse)和有限追索性(Limited recourse)是指项目融资与一般公司融资以公司这一主体为追索对象不同,项目融资追索对象只限于项目的现金流量和项目本身的资产,而不能追索到项目发起人或借款人其它的任何形式的财产。

无追索权的项目融资:无追索权的项目融资也称为纯粹的项目融资,在这种融资方式下,贷款的还本付息完全依靠项目本身的经营效益。同时,贷款银行为保障自身的利益必须从该项目拥有的资产取得物权担保。如果该项目由于种种原因未能建成或经营失败,其资产或收益不足以清偿全部的贷款时,贷款银行无权向该项目的主办人追索。

有限追索权的项目融资:除了以贷款项目的经营收益作为还款来源和取得物权担保外,贷款银行还要求有项目实体以外的第三方提供担保。贷款行有权向第三方担保人追索。但担保人承担债务的责任,以他们各自提供的担保金额为限,所以称为有限追索项目融资。按照我国国家计委与外汇管理局1997年4月共同颁布的《境外进行项目融资管理暂行办法》中,将项目融资定义为∥以境内建设项目的名义在境外筹措外汇资金,并仅以项目自身预期收益和资产对外承担债务偿还责任的融资方式。”可知我国承认狭义的项目融资,即“无追索"或“有限追索"的融资方式。

BOT项目融资特点

除了我们前面提到的项目融资的无追索性和有限追索性以外,与传统的公司融资相比较,项目融资还具有以下一些突出的特点:

(1)融资基础一一项目导向性,即其融资主要依赖项目的现金流量和资产而不是依赖于项目的投资者或发起人的资信来安排,而是通过项目的未来营利预期进行融资。并且,往往以设立项目公司的方式进行财务的独立合算。项目融资的财务结构主要是以项目本身作为~个独立的法人,并以该项目未来的收入流作为贷款的追索对象和放贷的主要评审依据,对借款者自身的资信没有其它的担保要求和追索要求,因而作为借款方的投资者一般不将通过项目融资方式融取的资金作为自己的债务,因此进行这种投资不会对自己的财务状况造成任何不利影响。

(2)会计处理一一非公司负债性,即项目融资的债务不作为借款人的债务表现于其资产负债表上。所以,项目融资是资产负债表外融资,使得项目的债务并不出现在项目发起人的资产债表上。这种投资结构和融资结构的设计,其目的在于将发起人各自的财务状况和项目的财务状况相互独立。这样做,一方面可以把项目信贷风险隔离开,从而按照项目本身价值公正评价项目的信贷风险,另一方面为发起人从事更多的项目开发提供客观的财务依据。而传统融资方式下,项目债务是投资者债务的一部分,出现在资产负债表里面,投资者的其它投资和项目投资之间自然会产生相互的约束。

(3)风险分担:项目的运作存在这各种风险,包括:信用风险、建设风险、市场风险、金融风险、政治风险、法律风险和环境风险等。传统融资方式下,风险往往集中于投资者、贷款方和担保方,风险难以分散。而项目融资却捆绑了项目各方,并采用严格的法律合同将不同的风险分散给比较合适或有能力承担的项目各方,从而保证项目融资的顺利实施。项目融资运作方案设计中复杂而有效的风险结构设计,实际上是融资成功的关键。

(4)股债比例不同:项目融资依靠项目经济强度进行融资安排。所以,项目融资允许投资者采用高度杠杆比率负债的方式为某个项目筹集资金,而不会导致现有资金的摊薄。项目开发的大多数资金都是通过贷款租赁、出口信贷等方式融资实现,投资者股权所占比例较低。这种安排也是项目融资一个突出的优势。

BOT融资模式研究

随着中国与国际市场的联系日益紧密,中国不断的参与到国际工程项目之中,进行国际化的活动。BOT项目融资,这一以前被发达国家普遍采用的项目运作方式也越来越多的被中国企业所青睐。

BOT融资模式国外现状

由于BOT融资模式主要是发展中国家吸引外商进行本国基础建设投资的手段,因此国外对于融资模式的研究侧重点大多集中到发展中国家。具体来说,国外对于BOT项目融资的研究主要集中在以下三个方面:

(1)对融资模式以及其衍生模式BOOT,BOO等的运行方式的研究;

(2)对BOT风险的研究,包括政治风险,金融风险,可靠性风险,系统性风险等;

BOT融资模式国内现状

我国对BOT融资模式的研究大体可以分为四个不同的角度:

(1)研究是为政府实行BOT出谋划策的,我国的BOT模式还存在着体制问题、外汇问题、产品价格问题、信誉等问题;

(2)对国内实行BOT的案例的分析;

(3)对BOT模式中的风险和风险管理进行的研究;

(4)BOT项目评价标准的研究。